来源:意见领袖

文/意见领袖专栏作家 夏磊

2022年8月12日央行公布7月初步核算金融数据:7月末,社会融资规模存量为334.9万亿,同比增长10.7%;当月新增7561亿元,比上年同期少3191亿元;M2余额257.81万亿元,同比增长12%;M1余额66.18万亿元,同比增长6.7%。

· 一、7月社融创6年新低,结构转弱

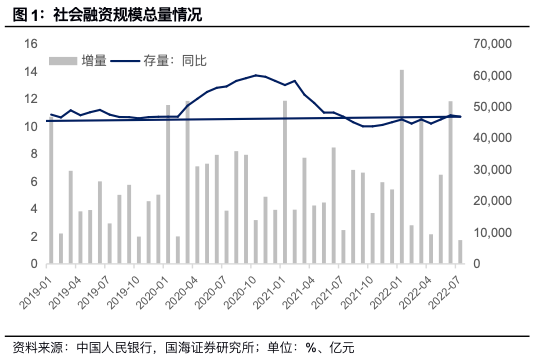

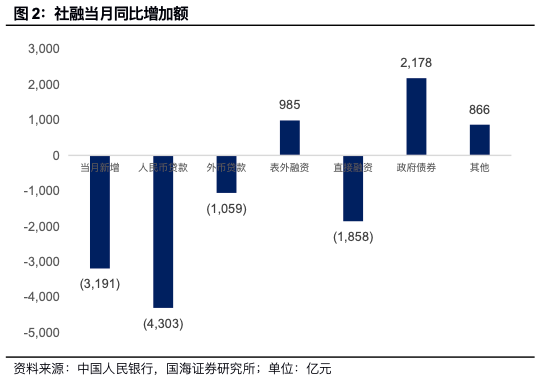

7月,社融存量同比增长10.7%,增速见顶后回落0.1个百分点。受实体经济需求转弱和上月信贷投放透支影响,社融当月新增7561亿元,同比少增3191亿元,大幅低于市场预期(万得一致性预测1.39万亿)。主要拖累项是人民币贷款、企业债券和外币贷款,分别同比少增4303亿、2357亿和1059亿;主要贡献项是政府债券、表外融资和其他项,分别同比多增或少减2178亿、985亿和866亿。其他项我们预计主要是中小银行处置不良资产所导致的贷款核销增加,上半年全国中小银行共处置不良资产6700亿元,同比多增1640亿元。

m1m2剪刀差轻微收窄,社融增速持续低于M2。7月M2同比增长12%,M1同比增加6.7%,分别较上月提高0.9和0.6个百分点,剪刀差从5.6%收窄至5.3%。社融增速连续第四个月低于M2,剪刀差扩大到-1.28%。

· 二、7月数据大幅低于预期,与6月超预期数据对比明显,主要有三点原因

1. 半年节点信贷力度显著增强,提前预支7月信贷需求,同时发放大量短贷派生存款

6月社融的主要支撑之一是人民币贷款,当月同比多增7358亿元,而7月人民币贷款同比少增4303亿元。6月份金融机构贷款力度显著增强,提前预支了7月的信贷需求。此外,6月短期贷款同比多增4620.8亿元,7月同比多减1323亿元,可能是6月金融机构增加短期贷款投放,派生存款增大存款规模,7月收回前期投放的短期贷款。

2. 6月底地方政府专项债额度已基本发完,社融增长动力不足

6月份政府债券同比多增8708亿元,7月仅同比多增2178亿元。主要是积极财政政策靠前发力,6月末地方政府专项债累计发行3.41万亿,本年额度所剩无几。7月反而是国债发行再创新高1.05万亿,当月净融资3940.38亿元,同比多增约5358亿,支撑起政府债券小幅同比多增。

3. 前期不利因素持续,市场预期未根本性好转

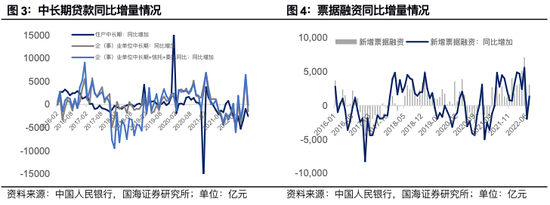

主要表现在银行风险偏好和实体经济需求偏弱,企(事)业单位中长期贷款新增3459亿元,同比少增1478亿元。相反,票据融资本月新增3136亿元,同比多增1365亿元;房地产销售持续低迷,7月住户中长期贷款新增1486亿元,同比少增2488亿元;同时,地方政府土地出让收入下滑,城投债发行受限,7月城投债净融资同比少增约1400亿;美联储加息缩表等因素引发人民币兑美元平均汇率贬值,外币贷款成本上升,7月外币贷款当月减少1137亿元,同比多减1059亿元。

· 三、虽然7月数据差,但也不必过分忧虑

1. 受冲量、财政上缴等因素影响,月度数据自然呈现周期性变化

1-7月社融累计同比多增2.88万亿,整体信贷环境宽松。

2. 实体经济稳中向好,未来发展基础进一步稳固

随着产业结构不断调整,经济发展质量不断提高,内生增长动力逐步释放,企业和住户资金运用可持续性意识增强,未来发展基础更加稳固。正如央行在《近年来信贷结构的演变和趋势》一文中对信贷增量不及预期所做出的预料,“信贷增速在新旧动能换档和融资结构调整过程中可能会有所回落,但这是适配经济进入新常态的反映,并不意味着金融支持实体经济力度减弱。”

风险提示:社融新增不及预期,经济恢复不及预期,信贷增长存在不确定性。

报告正文:

2022年8月12日央行公布7月初步核算金融数据:7月末,社会融资规模存量为334.9万亿,同比增长10.7%;当月新增7561亿元,比上年同期少3191亿元;M2余额257.81万亿元,同比增长12%;M1余额66.18万亿元,同比增长6.7%。

一、7月社融创6年新低,结构转弱

7月,社融存量同比增长10.7%,增速见顶后回落0.1个百分点。受实体经济需求转弱和上月信贷投放透支影响,社融当月新增7561亿元,同比少增3191亿元,大幅低于市场预期(万得一致性预测1.39万亿)。主要拖累项是人民币贷款、企业债券和外币贷款,分别同比少增4303亿、2357亿和1059亿;主要贡献项是政府债券、表外融资和其他项,分别同比多增或少减2178亿、985亿和866亿。其他项我们预计主要是中小银行处置不良资产所导致的贷款核销增加,上半年全国中小银行共处置不良资产6700亿元,同比多增1640亿元。

m1m2剪刀差轻微收窄,社融增速持续低于M2。7月M2同比增长12%,M1同比增加6.7%,分别较上月提高0.9和0.6个百分点,剪刀差从5.6%收窄至5.3%。社融增速连续第四个月低于M2,剪刀差扩大到-1.28%。

二、7月数据大幅低于预期,与6月超预期数据对比明显,主要有三点原因

1. 半年节点信贷力度显著增强,提前预支7月信贷需求,同时发放大量短贷派生存款

6月社融的主要支撑之一是人民币贷款,当月同比多增7358亿元,而7月人民币贷款同比少增4303亿元。6月份金融机构贷款力度显著增强,提前预支了7月的信贷需求。此外,6月短期贷款同比多增4620.8亿元,7月同比多减1323亿元,可能是6月金融机构增加短期贷款投放,派生存款增大存款规模,7月收回前期投放的短期贷款。

2. 6月底地方政府专项债额度已基本发完,社融增长动力不足

6月份政府债券同比多增8708亿元,7月仅同比多增2178亿元。主要是积极财政政策靠前发力,6月末地方政府专项债累计发行3.41万亿,本年额度所剩无几。7月反而是国债发行再创新高1.05万亿,当月净融资3940.38亿元,同比多增约5358亿,支撑起政府债券小幅同比多增。

3. 前期不利因素持续,市场预期未根本性好转

主要表现在银行风险偏好和实体经济需求偏弱,企(事)业单位中长期贷款新增3459亿元,同比少增1478亿元。相反,票据融资本月新增3136亿元,同比多增1365亿元;房地产销售持续低迷,7月住户中长期贷款新增1486亿元,同比少增2488亿元;同时,地方政府土地出让收入下滑,城投债发行受限,7月城投债净融资同比少增约1400亿;美联储加息缩表等因素引发人民币兑美元平均汇率贬值,外币贷款成本上升,7月外币贷款当月减少1137亿元,同比多减1059亿元。

三、虽然7月数据差,但也不必过分忧虑

1. 受冲量、财政上缴等因素影响,月度数据自然呈现周期性变化

1-7月社融累计同比多增2.88万亿,整体信贷环境宽松。

2. 实体经济稳中向好,未来发展基础进一步稳固

随着产业结构不断调整,经济发展质量不断提高,内生增长动力逐步释放,企业和住户资金运用可持续性意识增强,未来发展基础更加稳固。正如央行在《近年来信贷结构的演变和趋势》一文中对信贷增量不及预期所做出的预料,“信贷增速在新旧动能换档和融资结构调整过程中可能会有所回落,但这是适配经济进入新常态的反映,并不意味着金融支持实体经济力度减弱。”

风险提示:社融新增不及预期,经济恢复不及预期,信贷增长存在不确定性。

证券研究报告《为什么社融数据大反转?——7月金融数据点评》

对外发布时间:2022年8月13日

3101140192

沪ICP备10034107号-3 Powered by Shanghai WTO Net X1.0 Code ©2003-2022

3101140192

沪ICP备10034107号-3 Powered by Shanghai WTO Net X1.0 Code ©2003-2022